01

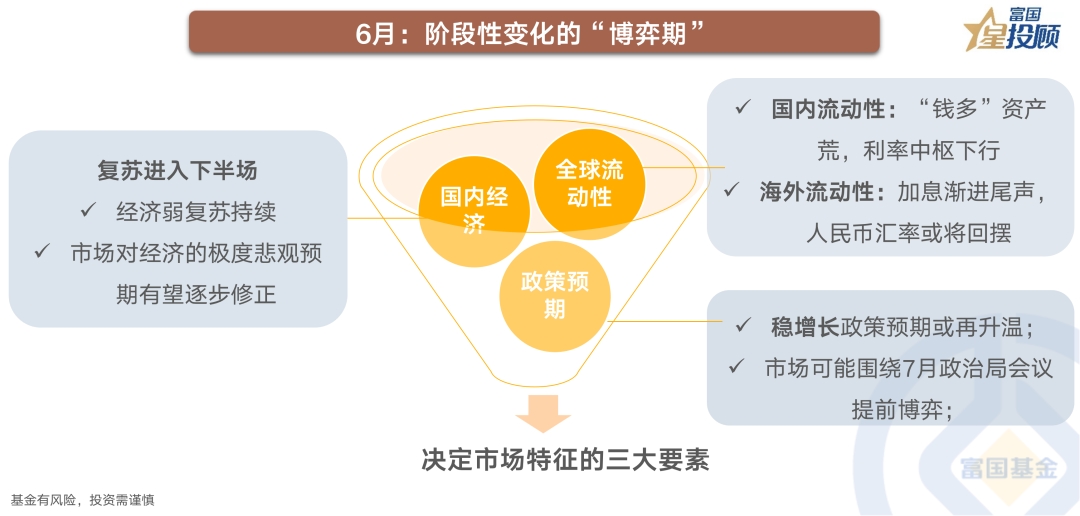

6月:阶段性变化的“博弈期”

“弱预期、弱现实”被市场演绎充分,悲观情绪释放后,“经济弱”与“政策定力强”的组合或将出现变化。未来决定市场特征的三大要素分别是:复苏迈入下半场,全球流动性格局,以及政策预期,积极因素正在变得更多。

02

复苏进入下半场,极度悲观的预期待修正

4月以来,经济复苏斜率有环比走弱的迹象,资产价格也反映市场对经济预期已经接近去年的冰点。经济复苏斜率的回落,源于疫情期间积压需求的脉冲式释放。且库存周期显示经济中长期复苏明确,目前由于地产的制约经济弹性不足,但消费的复苏,已在路上。极度悲观的预期,有待修正。

03

政策预期升温,稳经济还有哪些抓手?

随着“弱现实”强化,围绕政策的预期开始升温。目前经济面临的是“内生动力不足、信心不足”的问题,政策可能围绕稳信心、稳增长等多方面展开。而在方向上,支持家电、汽车等消费、支持民企的法律制度改革,以及地产差异化放松、降准、降息等,都或将成为预期的可能。最终,市场或提前围绕7月政治局会议博弈。

04

人民币汇率或阶段性见顶,国内资产压力有望缓解

一方面,美国债务上限问题是过去一个月内海外金融市场运行的重要主线,而该问题有望逐步解除;另一方面,美元指数快速升值阶段迎来尾声,人民币汇率或触及阶段性底部。未来人民币汇率的回摆,将有助于市场的修复。

05

A股市场:底部区域,关注配置价值

巴菲特说:“在别人恐惧时贪婪,在别人贪婪时恐惧”。当前市场七大底部特征均已触及,而情绪悲观的另一面,往往是极致的性价比。既然是底部区域,不妨多一些赔率思维。

06

风格怎么看?当下仍是均衡选择

存量博弈下,经济弱复苏,流动性宽松的格局中,成长主题中的TMT将是市场想象力的体现;但经济强复苏,顺周期投资则将回归。若存量资金转向增量资金,价值的性价比凸显;若市场预期转弱,“买高分红、低估值”大概率不会出错。目前来看,经济持续弱复苏、全球降息不明确的背景下,均衡或是较好的选择。

07

行业怎么选?短期低估值轮动,中期回归性价比

在历次底部区域,行业的“低估值”使得市场在短期内“填坑”,低估值方向容易反复炒作。但中期而言,行业选择依然要回归“业绩高增长、估值相对合理”的性价比区间。当然由于市场悲观情绪的演绎,当前大部分行业的PEG都小于1,中长期的投资价值或显著。

08

债券市场:流动性宽松,风险可控

“经济弱复苏、流动性宽松”的组合下,十年期国债收益率已突破2.7%。若利率进一步下行,则需要经济更弱,流动性更宽。短期内新的催化因素可能有限,长端利率新一轮的大幅下行,可能需等待市场对降息的预期进一步升温之后。

09

债券市场:短端优于长端,严控信用风险

由于市场流动性充裕、金融机构配置需求旺盛,二级市场信用债收益率跟随利率债下行,信用利差处于相对低位的水平,目前已经低于25%分位数。在此背景下,考虑到风险收益比,策略上短端或优于长端。其次,在经济弱复苏的背景下,严控信用风险,不做过多的暴露。

10

固收+:债券扮演好“安全垫”角色,权益增厚组合收益

诺贝尔经济学家马科维茨曾说:“资产配置是市场上唯一免费的午餐”。在当前A股处于底部区域,债券市场风险可控的环境下,股债搭配的资产配置策略,或能够有效地提高投资的胜率。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯

关注我们

关注我们