《华商好基会》专栏文章第47期

导语:

攻玉之道,尝问于贤。面对投资市场的风云变幻,华商基金诚意推出《华商好基会》专栏,以期通过华商基金资产配置部独立、专业的研究视角,为各位投资者提供专业、审慎的观点,传播长期、理性的投资世界观与方法论,分享合理、实用的资产管理智慧与经验。华商基金立志超越一时的市场低谷或高峰,努力成为投资者驶向财富彼岸的忠实、长期的伴侣。

正文:

主动型基金,一直是我国公募基金行业占据重要地位的基金品种、基金投资者持有的主力品种、资产管理市场关注的焦点品种。作为专注主动管理投资的专业管理机构,华商基金今天想和大家一块来探讨,主动型基金在复杂市场环境下是如何把握超额收益的。

影响主动阿尔法的长期因素

所谓阿尔法,其实就是指主动型基金相较基准指数的超额收益获取能力。历史数据显示,我们的主动型基金相较市场可能跑出了一定的阿尔法,但这可能并非普遍现象,比如在美国等较为成熟的市场,主动型基金的阿尔法能力可能并不显著,具体情况可以参考下表。

年份国内主动偏股基金相较沪深300指数的平均超额收益美国主动偏股基金相较标普500指数的平均超额收益

|

年份 |

国内主动偏股基金相较沪深300指数的平均超额收益 |

美国主动偏股基金相较标普500指数的平均超额收益 |

|

2018年 |

6.9% |

-1.4% |

|

2019年 |

2.8% |

-2.6% |

|

2020年 |

25.1% |

1.0% |

|

2021年 |

15.4% |

-2.3% |

|

2022年 |

2.6% |

1.1% |

造成这种差异的背后逻辑可解释为:

其一,国内主动基金的平均规模小于美国,可能更容易施展灵活的交易策略,也更容易重仓市值较小的黑马标的。据万得信息数据粗略统计,截至2022年底,国内主动偏股基金的平均规模约13亿元,对比同期美国主动偏股基金的平均规模约为49亿美元。

其二,A股现阶段的投资者交易结构仍以散户为主,这与以机构投资者为主的美股等成熟市场有较大不同。散户占比较高的市场环境中,意味着主动型基金有条件挖掘到更多可能有阿尔法的策略,自然也就相对容易胜出。

其三,国内的经济结构尚在转型过程中,新兴产业对传统产业仍有较大的替代空间,映射到股市,A股大盘指数成分公司的盈利稳定性可能整体不及美股主要龙头,换言之,衡量国内主动基金阿尔法所用的基准指数可能相对容易跑赢,具体情况也可参考下表。

|

年份 |

国内大盘股指数沪深300的表现 |

国内全股指数万得全A的表现 |

国内大盘股指相较全股指的超额收益 |

美国大盘股指数标普500的表现 |

美国全股指数罗素3000的表现 |

美国大盘股指相较全股指的超额收益 |

|

2018年 |

-25.3% |

-28.3% |

2.9% |

-6.2% |

-7.0% |

0.8% |

|

2019年 |

36.1% |

33.0% |

3.0% |

28.9% |

28.5% |

0.3% |

|

2020年 |

27.2% |

25.6% |

1.6% |

16.3% |

18.8% |

-2.6% |

|

2021年 |

-5.2% |

9.2% |

-14.4% |

26.9% |

24.0% |

2.9% |

|

2022年 |

-21.6% |

-18.7% |

-3.0% |

-19.4% |

-20.5% |

1.0% |

|

2023年 |

-0.5% |

1.9% |

-2.4% |

8.1% |

7.3% |

0.9% |

年份国内大盘股指数沪深300的表现国内全股指数万得全A的表现国内大盘股指相较全股指的超额收益美国大盘股指数标普500的表现美国全股指数罗素3000的表现美国大盘股指相较全股指的超额收益

影响主动阿尔法的短期因素

尽管主动型基金可能拥有诸多获取长期阿尔法的有利因素,但在短期之内,主动型基金平均并非一直都能战胜市场,以万得偏股混合型基金指数代表主动偏股基金的平均表现为例,该指数今年以来跑输沪深300约-2.8%。

就表观因素而言,可能是今年的市场热点过于集中在一些偏冷门的行业,但更深层的因素可能是主动型基金整体较偏好高成长策略。作为专业的机构投资者,主动型基金的一大优势就是高频跟踪上市公司,相对容易识别股票短期的盈利高成长性,但这种策略可能也会出现阶段性的失效。

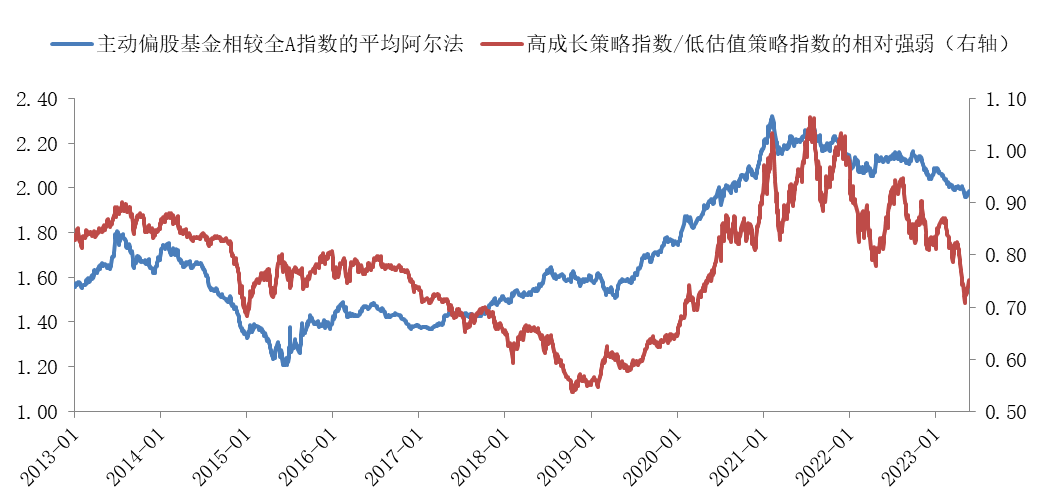

如果参考上图,可以看到,2013年以来,主动偏股基金的平均超额收益与高成长策略指数/低估值策略指数相对强弱的相关性高达约60%。

并且如下表所示,基金重仓股平均的短期盈利增速或者说短期成长性,可能持续高于市场指数。

日期万得基金重仓200指数

当期同比归母净利润增速沪深300指数

当期同比归母净利润增速万得全A指数

当期同比归母净利润增速

|

日期 |

万得基金重仓200指数 当期同比归母净利润增速 |

沪深300指数 当期同比归母净利润增速 |

万得全A指数 当期同比归母净利润增速 |

|

2018/12/31 |

8.22% |

6.03% |

-2.22% |

|

2019/12/31 |

10.83% |

10.29% |

5.17% |

|

2020/12/31 |

2.42% |

0.19% |

1.89% |

|

2021/12/31 |

1.41% |

13.14% |

17.80% |

|

2022/12/31 |

10.38% |

2.05% |

-0.73% |

这么看来,想要弄明白主动型基金何时更容易体现阿尔法,就必须思考高成长策略何时比较容易奏效。

研究下来我们发现,当市场资金面较宽松时,高成长策略可能更容易占优。运用未来现金流折现的股票定价模型,合理的逻辑是当市场资金面较宽松时,模型分母端的折现率下降,分子端盈利成长性较高的公司可能会更受益。

反之,当市场资金面较紧时,折现率上升,盈利成长性较高的公司可能也会更受损,而成长性低且估值低的公司可能受损相对较少。

对于市场资金面的刻画,可以观察银行间市场、美债市场等利率指标。

本期总结

在当前市场特征下,主动型基金可能仍处在较有利的长期超额收益获取环境当中,但这并不意味着主动型基金可以一直稳定战胜市场。由于对成长因子可能存在持续偏好,主动型基金在市场资金面较为紧张时可能会出现阶段性的阿尔法压力,但对于期望长期持有的基金投资者而言,主动型基金仍不失为一种较优的选择。

本文来自华商基金资产配置部研究员李健。

风险提示:

本文信息仅为投资者教育之目的,力争以简明易懂的语言介绍证券投资基础知识,揭示投资风险。本文信息不构成对投资者的任何投资建议。投资者不应以该等信息取代其独立判断或仅依据该等信息作出投资决策。基金的超额收益指区间基金净值增长率减除该基金业绩比较标准的同区间的收益率后的结果。

基金管理人承诺以诚实信用、恪尽职守、谨慎勤勉的态度管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。请认真阅读基金合同、招募说明书、基金产品资料概要等基金法律文件。市场有风险,基金投资须谨慎。敬请投资者选择符合风险承受能力、投资目标的产品。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯

关注我们

关注我们